L'assurance de groupe : un tour d'horizon au niveau du secteur

Pourquoi les pensions complémentaires sont-elles nécessaires ?

Un travailleur salarié belge ayant accompli une carrière complète conserve en moyenne près de 47 % de son dernier salaire comme pension légale. Il s'agit là d'un sérieux recul sur le plan financier.

Tant le vieillissement de la population que la situation budgétaire font qu'il est impossible pour les autorités publiques de continuer à financer une pension légale à part entière par le biais exclusif du système de répartition (les actifs payant pour les retraités).

Les pensions complémentaires - constituées par le biais de l'employeur ou sur une base individuelle au moyen de l'épargne-pension ou de l'épargne à long terme - sont dès lors nécessaires afin que chaque citoyen puisse maintenir son niveau de vie après son départ à la retraite.

Ces pensions complémentaires sont constituées par capitalisation auprès d'un organisme de pension tel qu'un assureur, ce qui a les avantages suivants :

- la combinaison de la répartition (pension légale) et de la capitalisation (pension complémentaire) offre l'avantage d'une diversification, ce qui permet de combiner les effets positifs de ces deux systèmes ;

- les assureurs sont soumis à une réglementation stricte qui veille à une sécurité et une protection optimale des droits de pension, et ce tant pour l'employeur que pour le travailleur affilié.

Les employeurs doivent sous-traiter la gestion de leurs plans de pension complémentaire à un assureur de groupe ou à un fonds de pension. Chez un assureur de groupe, les employeurs ou les partenaires sociaux ont le choix entre une assurance de la branche 21, une assurance de la branche 23 ou une combinaison des deux :

- dans le cas d'une assurance de groupe de la branche 21, l'assureur garantit la mise initiale ainsi qu'un rendement sur cette mise, lequel peut encore être augmenté d'une participation bénéficiaire non garantie ;

- s'agissant d'une assurance de la branche 23, le rendement évolue en fonction des placements sous-jacents, et ce rendement peut être aussi bien positif que négatif. Une assurance de groupe de la branche 23 est comparable aux plans de pension qui sont placés auprès d'un fonds de pension.

Outre la constitution d'une pension complémentaire, les assureurs de groupe offrent généralement aussi la possibilité de prévoir des garanties complémentaires, comme par exemple en cas de décès ou d'incapacité de travail.

Dans la suite, vous trouverez plus d’information sur l'assurance de groupe branche 21 et branche 23, les frais imputés par les assureurs de groupe et les mécanismes de protection spécifiques pour l'assurance de groupe.

L'assurance groupe avec rendement garanti (branche 21)

Pourquoi la plupart des employeurs optent-ils pour cette assurance ?

La protection et la certitude revêtent une importance essentielle dans la constitution de pensions complémentaires. Les travailleurs et les employeurs comptent sur le fait que les engagements de pension seront honorés à 100 %. C'est ce qui explique la préférence marquée pour les solutions de pension avec une obligation de résultat, à savoir l'assurance de groupe de la branche 21. Le fait que la Belgique soit un pays de PME renforce encore cette prédilection. En effet, les PME souhaitent éviter autant que possible les risques financiers et les charges administratives.

Les données chiffrées suivantes confirment l'importance de l'assurance de groupe en tant qu'instrument de constitution d'une pension complémentaire :

- 67 % des 2,5 millions de travailleurs salariés qui constituent aujourd'hui une pension complémentaire par l'entremise de leur employeur ou de leur secteur sont affiliés à une assurance de groupe ;

- 99 % des plans d'entreprise et 3/4 des plans sectoriels sont placés auprès d'un assureur de groupe ;

- 75 % des 59,3 milliards d'euros de réserves de pension des travailleurs salariés sont gérés par un assureur de groupe. Plus de 95 % de ces réserves concernent des assurances de groupe de la branche 21.

Comment travaillent les assureurs branche 21 ?

Dans le cadre d’une assurance branche 21, l'assureur garantit la protection du capital mais aussi un rendement sur les versements. La certitude que demandent les employeurs et les travailleurs ne peut être obtenue qu'en investissant la plus grande part des primes dans des placements à long terme de qualité et sûrs. C'est ce qui explique la raison pour laquelle les assureurs investissent tellement dans des obligations. Uniquement de cette manière les garanties de rendement peuvent être respectées à tout moment. Le fait qu'il ne s'agisse pas d'une promesse en l'air a pu être constaté lors des diverses crises financières : dans le passé ou actuellement, lorsque tous les marchés financiers se sont effondrés, les assureurs ont toujours continué à honorer leurs rendements garantis.

La mission de l'assureur consiste en outre à composer un portefeuille de placements dont les revenus coïncident autant que possible avec les prestations attendues. Un tel cash flow matching assure une adéquation optimale entre la durée d'investissement et les obligations de l'assureur afin d'obtenir un rendement garanti aussi élevé que possible pour l'affilié.

Dans quoi les assureurs branche 21 investissent-ils précisément ?

Il est important qu'un assureur sur la vie aligne son portefeuille de placements sur les engagements qu'il a contractés. Pour des assurances de la branche 21, il doit donc faire en sorte que les garanties de rendement soient toujours respectées. Ceci explique pourquoi une part considérable de ce portefeuille est composée d’obligations. Ces titres à revenu fixe génèrent en effet un rendement fixe et certain pendant une période donnée qui n'est pas sujet aux fluctuations boursières.

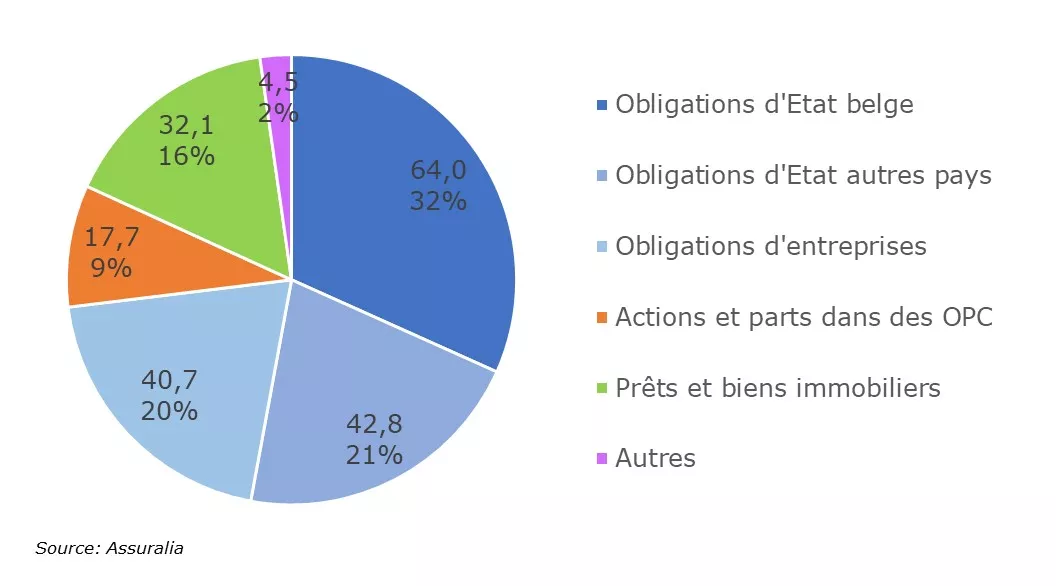

L'importance des obligations pour un assureur est illustrée par le graphique ci-dessous qui présente la composition du portefeuille de placements des assureurs sur la vie belges fin 2018. Il s'agit à cet égard des placements concernant les assurances-vie groupe et individuelles confondues de la branche 21.

La loi d'assurance du 13 mars 2016 (la loi dite Solvabilité II) impose en effet que les placements relatifs aux assurances de groupe et individuelles soient gérés ensemble. De cette manière, l'assureur bénéficie d'économies d'échelle et de plus de possibilités de diversification, ce qui devrait profiter au rendement.

Graphique : portefeuille de placements assurances sur la vie branche 21

Outre la sécurité que les placements susmentionnés apportent au travailleur, les assureurs soutiennent par leurs placements également l'Etat et l'économie dans une mesure importante. Il est estimé que, fin 2018, les assureurs vie branche 21 avaient investi au total 201,8 milliards d'euros (montant en valeur de marché). Ce faisant,

- le secteur met 58,4 milliards d'euros en capital à la disposition des entreprises (par le biais d'actions, d'obligations d'entreprises et de participations),

- il investit 32,1 milliards d'euros dans le secteur de la construction (par le biais de prêts hypothécaires et de l'immobilier), et

- les assureurs participent pour 64,0 milliards d'euros dans la dette publique belge, ce qui profite indirectement, par des investissements des pouvoirs publics dans des infrastructures, des écoles, etc., à la société et à l'économie.

La répartition des placements d'un assureur entre différents pays, secteurs, produits de placement, etc. expose moins l'assureur à d'éventuelles turbulences sur les marchés financiers.

Quel rendement les assureurs branche 21 garantissent-ils ?

Il existe différentes interprétations de la notion de "rendement", ce qui ne rend pas toujours judicieuse une comparaison de rendements. Ce qui intéresse réellement un travailleur, c'est le rendement dont il bénéficie sur ses réserves de pension. C'est en effet le rendement qu'il recevra effectivement. Le rendement garanti par une assurance de groupe de la branche 21 y correspond. Outre la protection de la mise (les contributions versées), ce produit de pension garantit un rendement déterminé sur les réserves de pension constituées. Ce rendement garanti peut encore être augmenté chaque année d'une participation bénéficiaire (non garantie) en fonction des résultats de l’assureur.

Dans les lignes qui suivent, une distinction est faite entre le rendement garanti et le rendement total (= rendement garanti + participation bénéficiaire). L'inflation n'est pas prise en considération.

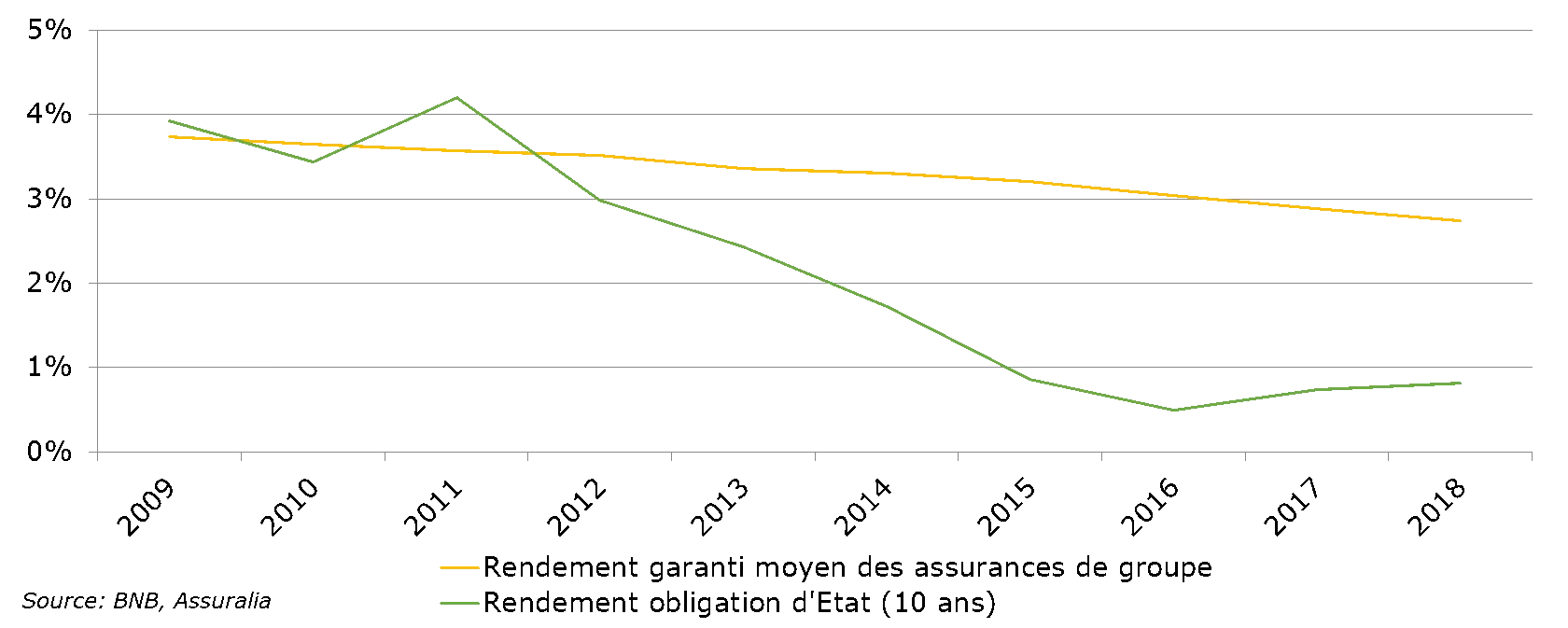

Graphique : rendement garanti moyen des assurances de groupe branche 21

La réglementation sur l'assurance oblige les assureurs de groupe à attribuer aux nouveaux versements des rendements garantis moins élevés pendant des périodes de faiblesse persistante des taux d'intérêt du marché comme c'est le cas aujourd'hui. L'évolution des rendements des obligations à 10 ans émises par l'Etat belge dans le graphique ci-dessus (voir ligne verte) illustre la forte tendance à la baisse des rendements sur les marchés financiers depuis 2011.

Un tel environnement a contraint les assureurs ces dernières années à ramener leurs taux garantis sur les nouveaux versements à un pourcentage conforme aux rendements actuels des OLO.

Cela n'empêche toutefois pas les assureurs de continuer à garantir sur les versements antérieurs des rendements jusqu'à l'âge de la pension (souvent encore pour les 30 à 40 prochaines années) qui sont nettement plus élevés. Les réserves du passé qui génèrent souvent encore un rendement sur la base de taux compris entre 3,25 % et 4,75 % continuent donc de bénéficier jusqu'à l'âge de la pension de ces taux élevés garantis. Les placements réalisés par les assureurs dans le passé en sont les garants. Le graphique ci-dessus (ligne jaune) montre en effet que le rendement garanti moyen octroyé aujourd'hui par les assureurs de groupe (chiffres 2018) s'élève encore à 2,74 %.

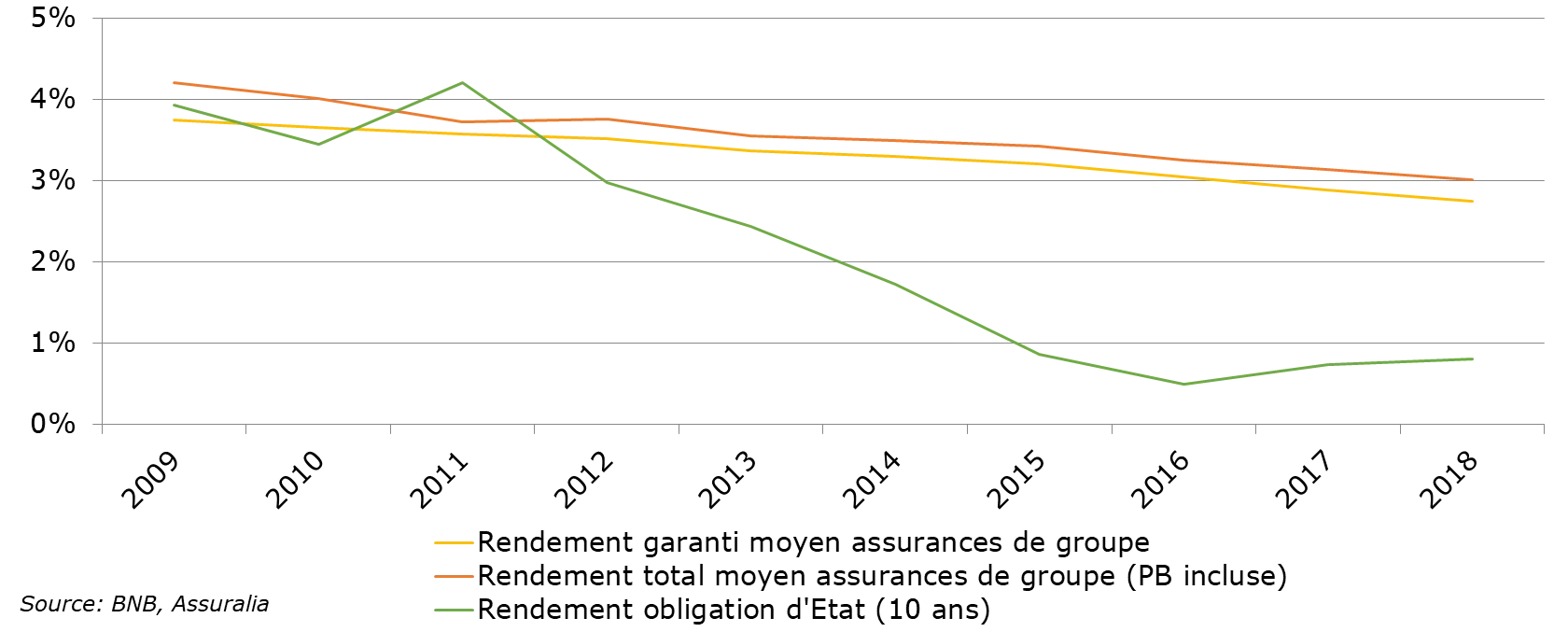

En fonction des revenus des placements sous-jacents de l'assureur de groupe, une participation bénéficiaire supplémentaire est encore attribuée en sus du rendement garanti. Le rendement total est donc en pratique encore bien plus élevé, ainsi que l'indique le graphique suivant.

Graphique : rendement total moyen des assurances de groupe de la branche 21

Au cours de ces 10 dernières années, un rendement annuel moyen de 3,55 % a été attribué. En 2018, les assureurs de groupe garantissent en moyenne un rendement de quelque 3 % (participation bénéficiaire incluse) sur le total de leurs réserves de pension. Pour les plans de pension plus anciens, le rendement sera supérieur à ce taux, pour les plans plus récents, il sera inférieur.

Une évaluation correcte du rendement ne peut en outre pas être dissociée du risque qui y est lié. Les rendements cités ci-dessus (à l'exception de la participation bénéficiaire) sont en effet des rendements garantis, sûrs à 100 %.

L'assurance groupe sans rendement garanti (branche 23)

Comment fonctionnent les assurances de groupe de la branche 23 ?

Les employeurs et les travailleurs qui le souhaitent, peuvent aujourd'hui déjà opter pour un placement de leurs contributions de pension sans que l'assureur ne contracte une obligation de résultat, dans l'espoir de réaliser de cette manière un rendement supérieur. Pour ce faire, ils peuvent recourir à une assurance de groupe de la branche 23. Pour ces produits de pension, l'assureur de groupe ne donne aucune garantie de rendement, et l'employeur ou les affiliés supporte(nt), en fonction des caractéristiques du plan de pension, lui (eux)-même(s) le risque de placement. Le rendement obtenu sur les réserves des affiliés est soumis aux fluctuations boursières et peut donc varier à la hausse, mais aussi à la baisse. Bien que de telles assurances fonctionnent d'une même façon que les fonds de pension, les employeurs peuvent, dans le cas d'une assurance de groupe de la branche 23, bénéficier généralement aussi de quelques atouts supplémentaires tels que le service de l'assureur (cf. infra) ou la couverture d'autres risques tels que le décès ou l'invalidité.

Les assurances de groupe de la branche 23 dans la pratique ?

La taille du portefeuille branche 23 est aujourd'hui beaucoup moins importante que celle du portefeuille branche 21. Concrètement, la part des assurances de groupe de la branche 23 atteint fin 2018 seulement 4,5 % du total des réserves de pension gérées par les assureurs, ce qui représente au total 2,4 milliards d'euros de réserves.

Quels rendements les assurances de groupe de la branche 23 ont-elles obtenus ?

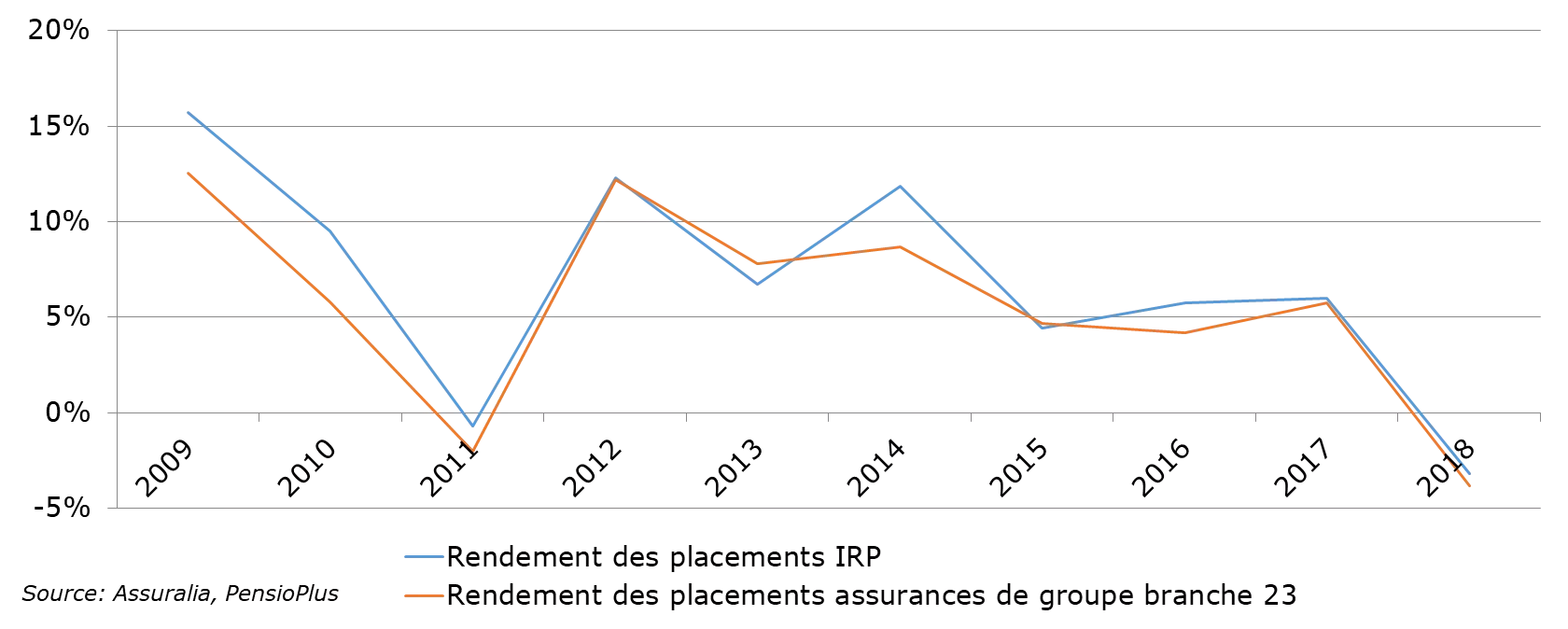

Le graphique suivant indique les rendements que les assurances de groupe de la branche 23 ont enregistrés au cours de la période 2009-2018. Les rendements d'une assurance de groupe de la branche 23 dépendent des rendements du fond d'investissement qui est lié à l'assurance de groupe.

Graphique : rendement moyen des assurances de groupe de la branche 23

On peut constater que ces rendements sont sujets aux fluctuations sur les marchés financiers. Des rendements négatifs ne sont pas non plus exclus durant les années de crise boursière (p. ex. 2011 et 2018). Il n'est pas possible d'estimer à l'avance ce que les primes rapporteront à l'âge de la retraite. Les affiliés conservent toutefois le droit à la garantie légale de rendement minimum qui s'élève aujourd'hui à 1,75 %. L'employeur doit apurer les éventuelles insuffisances au regard de cette garantie minimale lors du paiement d’une prestation ou d'un transfert de réserve.

Il est à remarquer que les rendements des assurances de groupe de la branche 23 se situent dans la lignée des rendements moyens communiqués pour les fonds de pension.

Quels sont les frais imputés par les assureurs de groupe?

Un assureur de groupe impute des frais pour la gestion de l'assurance de groupe. Ces frais sont fonction du service demandé par le client et des caractéristiques du plan de pension. Un assureur de groupe propose dans la plupart des cas une formule « all in » par laquelle l'employeur est déchargé entièrement de ses tâches liées à l'engagement de pension. Il s'agit entre autres d'un support sur le plan juridique, actuariel et comptable, dont :

- l'établissement du règlement de pension et des fiches de pension ;

- le calcul des droits de pension et la simulation des conséquences d'une interruption de l'activité professionnelle pour le plan de pension ;

- le suivi et la mise en œuvre d'une nouvelle réglementation sur les pensions complémentaires ;

- les reporting au superviseur ;

- les déclarations à la banque de données pensions complémentaires de Sigedis ;

- …

Il est cependant possible qu'un organisme de pension ne prenne à son compte qu'une partie des tâches précitées et que l'employeur ou un tiers s'occupe lui-même du reste des tâches. Cela aura une incidence sur les frais imputés par l'organisme de pension. Dans ce cas, certains frais feront toutefois l'objet d'une facturation distincte en dehors de l'organisme de pension et devront être pris en compte afin de connaître le coût total. Ainsi que nous l'avons déjà indiqué ci-avant, ce n'est en règle générale pas le cas avec les assurances de groupe pour lesquelles tous les frais sont intégrés dans le tarif de l'assurance.

Notons enfin que le niveau des frais ne constitue pas forcément un indicateur du fonctionnement de l'organisme de pension. Les organismes de pension appliquant des frais plus élevés ne sont pas nécessairement moins efficaces ou rentables que leurs concurrents dont les frais sont moins élevés, et vice versa.

Les aspects développés ci-dessus montrent qu'il est important de relativiser les frais. Pour une comparaison éventuelle, il ne faut pas perdre de vue le service de l'organisme de pension ni les risques financiers pour l'employeur et l'affilié.

Dans quelle mesure l'assurance groupe est-elle sûre?

Divers mécanismes de protection sont d'application pour préserver les pensions complémentaires des affiliés à une assurance de groupe (branche 21 ou branche 23).

Couverture à 100 % de l’ensemble des obligations

La valeur du portefeuille de placements de l'assureur doit être à tout moment au moins égale à ses obligations vis-à-vis des affiliés. Les placements se rapportant aux assurances de la branche 21 doivent par conséquent être gérés de manière distincte des portefeuilles de placements concernant les assurances de la branche 23 ou les assurances non-vie. Les pertes éventuelles sur un tel portefeuille de placements ne peuvent pas être compensées par les gains réalisés sur un autre portefeuille.

Un matelas de fonds propres considérable comme sécurité supplémentaire

En plus de la valeur minimale du portefeuille de placements (100 % de couverture), les assureurs sont tenus, plus particulièrement pour les assurances de la branche 21, de constituer un matelas supplémentaire de fonds propres devant permettre d'amortir d'éventuelles pertes financières exceptionnelles et imprévues. Ces exigences en fonds propres sont adaptées au profil de risque de chaque assureur considéré individuellement et tiennent compte entre autres des garanties de rendement qu'il offre à ses clients, de la composition de son portefeuille de placements et des perspectives attendues. Ces règles doivent faire en sorte que l'assureur soit en mesure de continuer à honorer à tout moment l'ensemble de ses obligations à l'égard des preneurs d'assurance.

2016 a vu en outre l'entrée en application d'exigences de solvabilité encore plus strictes (Solvabilité II) qui apportent encore plus de sécurité quant au respect de toutes les obligations en toute circonstance.

Le rapport annuel de la Banque nationale de Belgique qui exerce la surveillance des entreprises d'assurances indique à cet égard que le ratio de solvabilité du marché s'établit à 192 %. Cela signifie que le matelas de fonds propres des assureurs représente en moyenne presque le double du minimum requis par la loi.

Une créance privilégiée

Les assurés et les bénéficiaires disposent d’une créance privilégiée sur les actifs de placement sous-jacents. Cela signifie qu'en cas de faillite de l’assureur, ils pourront prétendre à la valeur de ces actifs avant tous les autres créanciers (dont le fisc et les organismes de sécurité sociale).

Diverses exigences de contrôle

Les assureurs sont tenus de mettre en place tant des procédures de contrôle interne que des procédures de contrôle externe et de s'y conformer. A cet égard, un schéma de rapport périodique sur la solvabilité à la Banque nationale de Belgique est prévu. Le cas échéant, le superviseur interviendra et prendra des mesures pour redresser la position de solvabilité de l'assureur.